Kvinde – øg din formue!

Kalenderen viser 8. marts: Kvindernes Internationale Kampdag, hvor der sættes fokus på ligestilling og kvinders rettigheder og muligheder - eller mangel på samme. Formueekspert Jeanette Kølbek giver gode råd til, hvad man som kvinde selv kan gøre for at øge sin formue

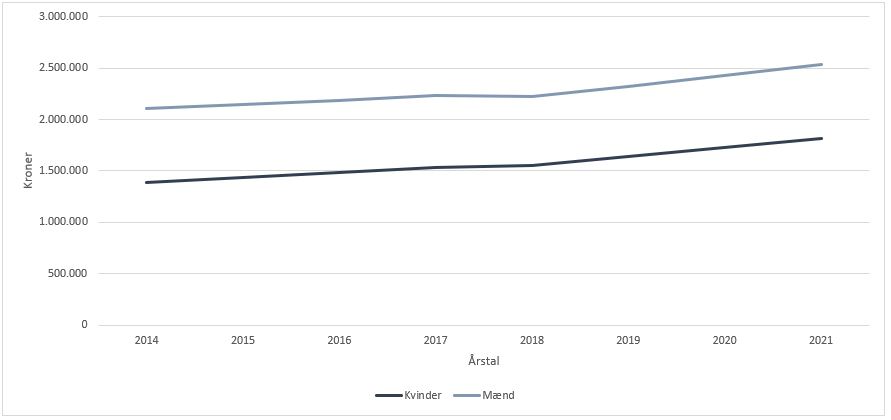

Når det kommer til mænds og kvinders formuer, er der nemlig ikke meget finansiel ligestilling at spore. Det fremgår med al tydelighed af grafen nedenfor fra Danmarks Statistik.

Kilde: Danmarks Statistik

Viser formueforskel mellem mænd og kvinder.

Formueopgørelsen dækker over: Indestående i pengeinstitutter, obligationer, aktier, medarbejderaktier, andele i investeringsfonde, pantebreve i depot samt virksomhedsordning. Ekskl. unoterede aktier. Pensionsformuer (ikke-beskattede indgår med 60%). Reale aktiver som helårsboliger, ejerboliger, udlejningsejendom og biler

”Af grafen fremgår det, at der i hele perioden fra 2014 og frem til 2021, hvor Danmarks Statistik har offentliggjort formuerne for mænd og kvinder, er en markant kløft mellem mænd og kvinders formuer. En kløft som ikke viser tegn på at blive mindre, siger Jeanette Kølbek.

Der er mange årsager til, at kvinder har mindre formuer end mænd. Men den gode nyhed er, at der de seneste år er kommet et større fokus på økonomisk ulighed mellem kønnene - og nok så vigtigt, hvad vi kan gøre for at ændre den.

”En del af den forandring indebærer selvfølgelig, at løngabet mellem mænd og kvinder skal udlignes. Men der er også andre vigtige greb på vejen mod større økonomisk lighed - fx at kvinder i højere grad investerer i værdipapirer.

Der arbejdes politisk og strukturelt for at fremme den økonomiske ligestilling, men der er heldigvis også en del, man som kvinde selv kan gøre allerede fra i dag”, siger Jeanette Kølbek, og peger på fem ting:

- Forhandl løn

Kvinder beder om lønforhandling færre gange end mænd. Og når kvinder endelig befinder sig i en lønforhandlingssituation, sætter de ofte lønkravet lavere, end mænd gør. Det er problematisk, fordi lønforskel er en af de helt store årsager til kløften mellem mænd og kvinders formuer.

”Det siger lidt sig selv. For er der færre penge i lønposen, så er der også færre penge til at spare op og investere.

Kvinder skal derfor være bedre til at bede om en lønforhandling, selvom det kan være grænseoverskridende. Tal dine egne kvalifikationer op og spørg efter den lønstigning, som du har fortjent – du kan højest få et nej”, siger Jeanette Kølbek.

I mange brancher er der fortsat mangel på arbejdskraft, og det forstærker din mulighed for at forhandle lidt mere i lønposen. Har du mod på et jobskifte, så opleves de største lønstigninger, når man vælger at skifte arbejdsplads.

- Afdrag den dyre gæld

Har du et overtræk på kontoen, forbrugslån eller kviklån, så er den bedste investering at bruge pengene på at afdrage den dyre gæld, lyder rådet fra Jeanette Kølbek:

”Det er min klare anbefaling, at du fokuserer på at få den dyre gæld ud af verden, inden du begynder at investere. Det er meget svært at skaffe et afkast gennem investeringer, som er lige så højt, som den rente, du betaler på dyre lån”.

- Prioritér opsparing – det er din løn senere i livet

Det er altid en god ide at prioritere opsparing på lige vilkår med andre faste udgifter, som fx husleje, siger Jeanette Kølbek:

”Mange lægger budget for måneden – men uden at penge til opsparing er talt med. Det er først, når alle udgifterne er betalt, og der er afsat penge til at betale mad, forbrug m.m., at der afsættes et beløb til opsparing. Her er dit min anbefaling at lægge opsparing ind i budgettet som en fast udgift. Dermed træffer man et aktivt valg, så opsparingen ikke overlades til tilfældigheder”.

”Din opsparing er din løn senere i livet. En opsparing der giver dig indkomst løbende - ligesom du er vant til fra din arbejdsindkomst. Forskellen er bare, at hvor du skal arbejde for din arbejdsindkomst, arbejder din opsparing for dig. Og derfor er den vigtig at prioritere”, siger Jeanette Kølbek.

- Aktivér din opsparing – og få den til at arbejde for dig

Opsparing på en kontant konto er sjældent en god investering, da renten ofte ikke står mål med inflationen. Opsparingen står bare og bliver mindre værd. Derfor er det en god ide at investere din opsparing i aktiver som fx aktier, obligationer, ejendom eller andre alternativer.

Her slår kønsuligheden igennem igen. Mænd investerer en større andel af deres opsparing end kvinder. Samtidig er mænd mere risikovillige end kvinder, og investerer i højere grad i aktiver som aktier, hvilket giver et højere afkast over tid – og dermed en større formue. Men det billede lader heldigvis til at være ved at ændre sig, siger Jeanette Kølbek.

”Der er en positiv udvikling undervejs, som bl.a. er affødt af det øgede fokus på uligheden mellem mænds og kvinders økonomiske omstændigheder. Flere kvinder har således fået mere appetit på at investere – og på at investere med større risiko. I tilskud investerer kvinder med en lang tidshorisont, hvilket giver et større afkast – og dermed en mere lige formuefordeling mellem mænd og kvinder på sigt, siger Jeanette Kølbek.

Dertil kommer, at kvinder er gode til at investere. Det understreger en analyse foretaget af den engelske Warwick Business School. Her analyserede de 2.800 investorers porteføljer over en periode på tre år. Resultatet var, at kvindernes porteføljer slog det engelske markedsindeks (i dette tilfælde FTSE100), og samtidig var kvindernes afkast 1,2 procentpoint højere end mændenes.

Det betyder ikke, at man udelukkende skal investere i aktier, siger Jeanette Kølbek.

”Man skal investere, så man kan sove godt og trygt om natten, og i den forbindelse er tidshorisonten for investeringen afgørende. Det giver nemlig mening at påtage sig lidt mere risiko, hvis der er lang tid til, at pengene skal bruges. Derfor er det også vigtigt at huske, at spredning er redning – man skal undgå at lægge alle æg i samme kurv, når man investerer. På den måde er man ikke så eksponeret over for et enkelt selskab, og man undgår at tabe den samlede formue, hvis en eller få virksomheder drejer nøglen om”.

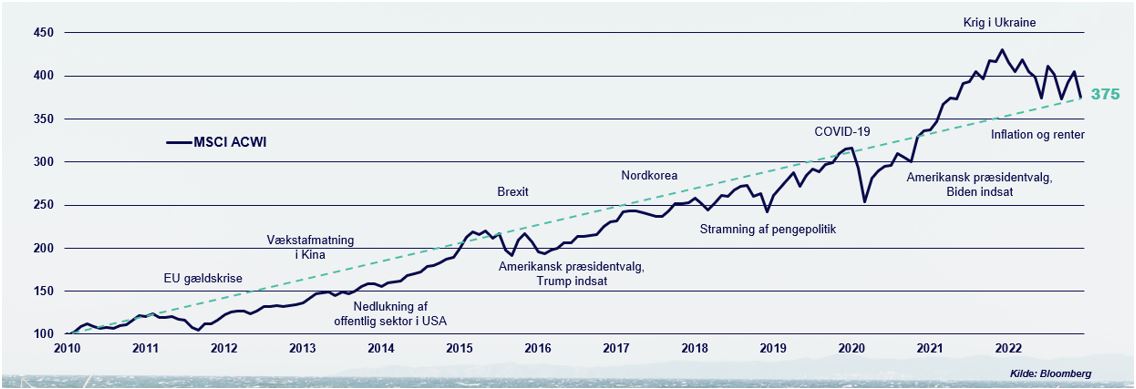

”Af ovenstående graf fremgår det, at aktier giver et positivt afkast over tid. Det vigtige, for at kunne sove nogenlunde trygt om natten, er, at man ikke har brug for pengene i morgen. Hvis man investerer i aktier, skal man tage stilling til, at de penge, man investerer, investeres med den nødvendige tidshorisont. Jeg anbefaler, at man som minimum kan undvære pengene i mere end tre år, inden man begynder at investere. Samtidig anbefaler jeg, at man sikrer sig en vis spredning på sine investeringer. Så reducerer man risikoen for at tabe penge som følge af udsving – for markedet retter sig op igen”, siger Jeanette Kølbek.

- Øg indkomsten

Det femte og sidste råd fra Jeanette Kølbek handler om at øge din indkomst. En forøget indkomst har alt andet lige en positiv effekt på dine muligheder for at øge din formue.

”Har du mulighed for at udleje din ejendom eller et værelse via Airbnb? Har du overvejet at udleje dit værktøj, din bil, ladcykel eller din båd? Den ekstra indkomst kan bidrage til at betale det dyre lån af, investere i aktier eller indbetales på din opsparing eller pension. Og når vi er ved det - hvad der er sparet er tjent. Se alle dine omkostninger igennem og overvej at lægge vanerne om, hvis du vil prioritere investeringer eller opsparing. Sælg dine ting i stedet for at smide dem ud – og køb selv genbrug – der er rigtig mange penge at spare, og samtidig slår du et slag for bæredygtigheden, siger Jeanette Kølbek.

Ændringerne sker selvfølgelig ikke natten over, men en ny handling i dag vil være med til at øge din formue på sigt – og forhåbentlig bidrage til at reducere kløften mellem mænds og kvinders formuer.

”Økonomisk ligestilling er ikke blot en moralsk rigtig sag - for dét er det - det er også fornuftigt for samfundsøkonomien, og kommer dermed i sidste ende os alle til gavn. Jeg ønsker alle uanset køn en god kampdag”, slutter Jeanette Kølbek.

Investor Insights indhold er alene udarbejdet til information og inspiration, og omtale af lande, selskaber og/eller fonde skal derfor ikke betragtes som en investeringsanbefaling. Tal altid med en rådgiver, hvis du overvejer at foretage en investering, og få afdækket om en given investering passer til din investeringsprofil.

Vær desuden opmærksom på, at Investor Insights indhold ofte tager udgangspunkt i, hvad der aktuelt sker på markederne eller i samfundet, så bemærk altid datoen inden du eventuelt reagerer.

Jeanette Kølbek

Formueekspert

Relaterede Artikler

Første boligkøb: Jeg ville have stabilitet

Vi sænker renten på flere produkter