Mange danskere frygter, at de sparer for lidt op til pension

Mange tvivler på, om de har råd til at udleve deres drømme og planer som pensionist, og frygter især, om de kan blive boende i deres bolig. I Nykredit kigger vi altid på din samlede formue, og ikke din pensionsopsparing isoleret, hvilket ofte gemmer på en masse uudnyttet potentiale, fortæller Jeanette Kølbek, formueekspert i Nykredit.

I Danmark har ni ud af ti danskere en arbejdsmarkedspension, og er dermed godt på vej til at sikre sig økonomisk i alderdommen. Derfor er det ifølge Jeanette Kølbek også overraskende, at en ny undersøgelse foretaget af Epinion for forsikrings- og pensionsbranchen, F&P, viser, at så mange frygter, at de indbetaler for lidt på deres pension.

”I Danmark har vi et unikt pensionssystem, hvor hovedparten af medarbejderne enten via overenskomster eller firmaaftaler har en pensionsordning. I dag ser vi, at de fleste pensionsordninger bliver investeret og yngler i al den tid du er på arbejdsmarkedet, og derfor vil en stor del af pensionen bestå af afkast. Netop derfor, er det i dag i langt højere grad vigtigt, at vi ikke kun fokuserer på dine pensionsindbetalinger, men også har fokus på, om din opsparing investeres på optimal vis”, siger Jeanette Kølbek.

Sparer du nok op til seniortilværelsen?

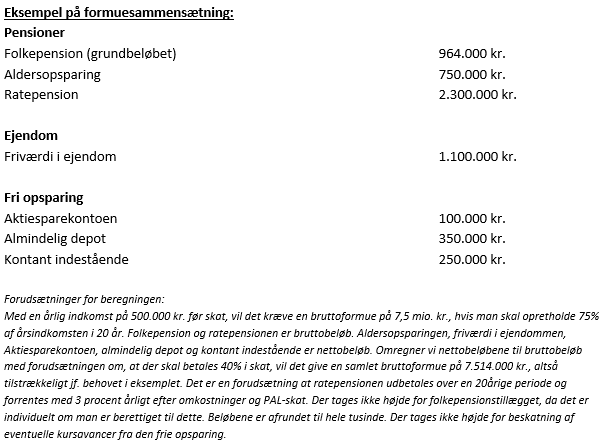

For at afgøre om du sparer nok op bør du kigge på din samlede formue, da dine pensionsordninger ikke alene udgør den samlede opsparing, som du kan benytte dig af på pensionstidspunktet. Har du friværdi i boligen, fri opsparing eller måske en virksomhed, så er det også en del af din pensionsopsparing, fortæller Jeanette Kølbek.

”En tommelfingerregel er, at du har nok penge til seniortilværelsen, hvis du kan bevare 75 procent af din nuværende løn i 20 år. Det er en tommelfingerregel, og således ikke det rigtige for alle, så det skal understreges, at mindre også har ret. Det er individuelt, hvad vores behov er”, siger Jeanette Kølbek.

Inden du begynder at regne på det er det vigtigt at holde for øje, at noget af din formue består af beløb, som du ikke har betalt skat af endnu, dvs. bruttobeløb, og beløb, som der allerede er betalt skat af, eller ikke skal betales skat af, dvs. nettobeløb.

Eksempel

Du har en årsløn på 500.000 kr. før skat. Tommelfingerreglen er 75 procent af 500.000 kr. i 20 år.

Økonomisk fleksibilitet kan være nøglen til et rigere pensionsliv

Den største fleksibilitet får du ved at have en pensionsopsparing i kombination med en fri opsparing, så du selv kan vælge, hvornår og hvor hurtigt du vil bruge af dine penge. Som lønmodtager og boligejer vil din samlede formue typisk består af tre elementer, som illustreret i vores formuecirkel nedenfor. Det er derfor vigtigt, at du løbende er i dialog med din rådgiver om dine drømme og planer, så du fordeler din formue i de rigtige lagkagestykker.

”Min erfaring er, at mange vil kunne opnå en mere harmonisk formuesammensætning, hvis de har adgang til en opsparing som kan udbetales som sum, kombineret med både en tidsbegrænset pension og livsvarig pension, som udbetales løbende. Med den løsning får du adgang til din formue, når du får brug for den, samtidig med, at du har et økonomisk sikkerhedsnet og en livslang indtægt, som du kan justere på, og som dækker dig hele livet”, siger Jeanette Kølbek.

Har du fast ejendom er det vigtigt også at tænke den ind, siger Jeanette Kølbek.

”Nogle vælger at sælge boligen, når de går på pension, mens andre vil blive boende. Uanset kan der være noget friværdi som skal regnes med i pensionsopsparingen. Vælger man at sælge boligen frigives nogle penge, som kan bruges som pensionsopsparing. Vælger man derimod at blive boende frigives pengene ikke, medmindre man får et lån. Der kan ikke stilles nogle garantier for fremtiden, men som reglerne er i dag, er det en udbredt misforståelse, at pensionister ikke kan låne i deres bolig. Der er nogle andre krav til at give et lån, når man har en seniortilværelse inden for overskuelig fremtid - men myten om, at banken aldrig vil låne til pensionister, er ikke korrekt”, siger Jeanette Kølbek.

Typisk er det muligt at låne op til 60 procent af boligens værdi som pensionist, så har du en bolig med stor friværdi, kan det måske være en attraktiv løsning for dig at få dele af denne frigjort. Med et lån i din boligs friværdi kan du få et godt supplement til pensionen, ligesom provenuet fra lånet ikke modregnes de offentlige ydelser som fx folkepensionen.

Få lavet din personlige formuecirkel

Pensionsplanlægning er en afgørende del af den økonomiske sikkerhed i alderdommen, siger Jeanette Kølbek, og deler her sit allervigtigste råd.

”Gør det til en vane regelmæssigt at afstemme din opsparingsplan med din rådgiver, så den tilpasses dine ønsker og behov. Få lavet et overblik og visualiseret din samlede formue – din personlige formuecirkel. Det er mit vigtigste råd til dig, der ønsker at gå din pensionstilværelse i møde uden økonomiske bekymringer”.

Jeanette Kølbek

Formueekspert

Relaterede Artikler

F-kort-renten falder – men rentetillægget stiger for mange

Folkepensionsalderen hæves til 70 år – 81.000 må vente yderligere et år på det forhøjede pensionsfradrag