Investering i danske realkreditobligationer – noget for dig?

Den seneste tids stigende renter har gjort danske realkreditobligationer mere interessante for investorerne, måske også for dig? Læs med og bliv klogere på danske realkreditobligationer.

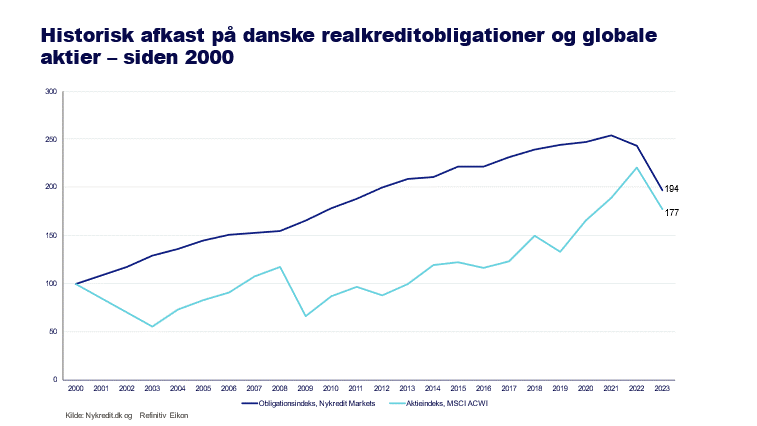

I en årrække har meget lave renter gjort, at interessen for at investere i danske realkreditobligationer som privat investor har været begrænset. Det har den seneste tids stigende renter lavet om på, og et kig tilbage i historien viser, at der faktisk kan være god ræson i at investere i danske realkreditobligationer. Se bare på grafen her, som viser udviklingen i et obligationsindeks og aktieindeks siden år 2000. Obligationsindeks er for danske realkreditobligationer og aktierne er for globale aktier.

- Som det fremgår af grafen her, har obligationerne klaret sig bedre end aktier set over en 22-årig periode, hvor aktierne i starten af investeringsperioden startede med kursfald i nogle år i træk. Faldet skyldtes it-boblen i det sene 1990’erne og starten af 00’erne, forklarer Nykredits formueekspert, Jeanette Kølbek, og fortsætter.

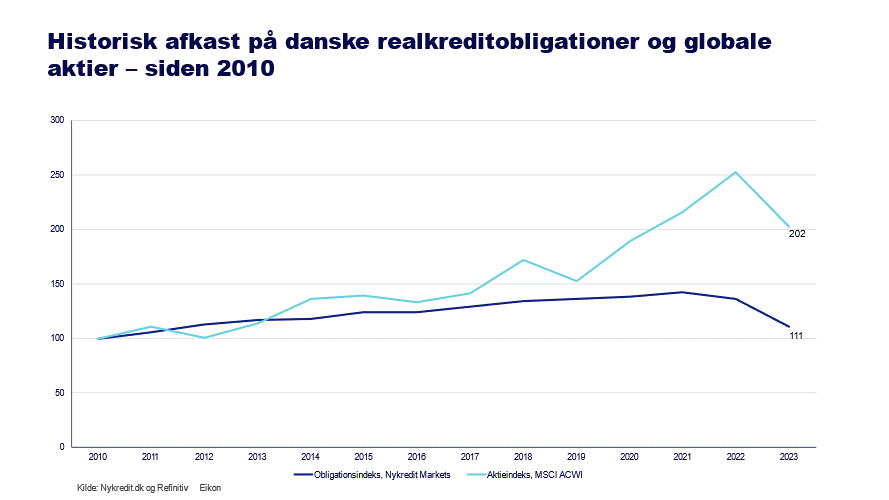

- Ser vi i stedet på afkastene siden 2010 tegner der sig et andet billede. Som det fremgår af grafen nedenfor, har aktier i den periode klaret sig markant bedre end danske realkreditobligationer. Det er der mange årsager til. En af dem er, at renten faldt mange år efter finanskrisen i 2008, hvilket satte pres på obligationsafkastene. De meget lave obligationsrenter gav naturligt nok en øget efterspørgsel efter aktier.

Det seneste års rentestigninger betyder et øget fremtidig afkast på danske realkreditobligationer. Men man kan ikke forvente et bedre afkast, end af aktier, siger Jeanette Kølbek.

- Som investor kan man fortsat forvente et højere afkast af aktier end af obligationer. Det er belønningen for den højere risiko, der er forbundet med investering i aktier, siger hun.

Du kan læse meget mere om obligationer og de forskellige former for obligationer her

Sådan investerer du i obligationer

Du handler obligationer helt på samme måde, som du handler aktier. I Nykredit har du adgang til et stort univers af obligationer og obligationsfonde. I din Nykredit netbank kan du nemt finde en liste med likvide obligationer kategoriseret efter obligationernes karakteristika.

Vælger du eksempelvis en ”Fast forrentede – konverterbare obligationer” så fremgår et udpluk af de likvide obligationer der er på markedet, og hvor obligationen ligger til grund for et fast forrentede obligationslån.

Herefter fremgår udsnittet af obligationerne, og er der en som passer til dit behov, så kan du købe den ved at klikke på ”køb” i højre side.

Bemærk: er der en bud og udbudspris på obligationen, er der tale om, at Nykredit tilbyder en strakshandelskurs.

En anden mulighed er at købe en investeringsforening med danske og udenlandske obligationer – du kan finde listen her.

Enkelt obligationer eller investeringsforening?

Man skal være opmærksom på at der er forskel på at købe en investeringsforening med obligationer versus en enkelt obligation. Når man handler en investeringsforening med obligationer, betaler man en årlig løbende omkostning for at være en del af investeringsforeningen. Til gengæld opnår du for den årlige løbende omkostning en større spredning i forskellige obligationer.

Når der sker udtrækning eller udløb af obligationer i en investeringsforening, geninvesteres pengene igen uden ekstra omkostninger. Ved en enkelt obligation skal du selv geninvestere pengene – og her skal du være opmærksom på, at det koster en handelskurtage hver gang.

Og så er der skatten. Hvis du vælger at investere i en investeringsforening, er der forskel på beskatningen af minimumsudloddende investeringsforeninger og akkumulerende investeringsforeninger. Hvis du investerer i akkumulerende investeringsforeninger, så beskattes du årligt af den ændrede værdi, uanset om du har solgt eller har beviserne i behold ved årsskiftet. Hvis du investerer i minimumsudloddende investeringsforeninger eller i enkelte obligationer, så skal du selvfølgelig betale skat af de renteindtægter, du løbende modtager fra dine enkelte obligationer og af de udbytter, du modtager fra investeringsforeningen. Herudover skal du være opmærksom på, at du selv har ansvaret for at beregne og oplyse Skattestyrelsen om tab/gevinst ved salg. Det gælder på trods af, at alle dine handler bliver indberettet til Skattemyndighederne. Du kan finde vejledning herom på Skat.dk. Vær bl.a. opmærksom på, at der gælder en bagatelgrænse på 2.000 kr. før gevinst skal beskattes eller tab kan fratrækkes.

Investering i obligationer er også forbundet med en risiko. Derfor er det altid en god ide at sikre at obligationerne stemmer overens med din tidshorisont, og være indforstået med, at du kan klare et tab. Du er altid velkommen til at kontakte din rådgiver i Nykredit, hvis du har behov for rådgivning eller vejledning.

Hvad er en obligation?

En obligation er et værdipapir, der i realiteten er en form for lån. Långiveren er ejeren af obligationen - udstederen er låntageren.

Som investor kan du potentielt få et afkast på to måder:

- I form af renter, du modtager som ejer af obligationen, og

- I form af en kursgevinst, når du sælger obligationen.

Ligesom med aktier er der en risiko for tab, når du investerer i obligationer.

Læs om obligationer og de forskellige former for obligationer her

Investor Insights indhold er alene udarbejdet til information og inspiration, og omtale af lande, selskaber og/eller fonde skal derfor ikke betragtes som en investeringsanbefaling. Tal altid med en rådgiver, hvis du overvejer at foretage en investering, og få afdækket om en given investering passer til din investeringsprofil.

Vær desuden opmærksom på, at Investor Insights indhold ofte tager udgangspunkt i, hvad der aktuelt sker på markederne eller i samfundet, så bemærk altid datoen inden du eventuelt reagerer.

Jeanette Kølbek

Formueekspert

Relaterede Artikler

USA: Markant offentlig jobskabelse puster jobtallene for juni op

Er bæredygtig investering stadig en god investering?